REITs踏上中国发展“快车道” 高速公路如何成为“现金奶牛”

自1984年“贷款修路、收费还贷”的收费公路政策出台以来,我国高速公路建设进入了快速推进期,目前里程已达约15万公里。

随着首批基础设施公募REITs的落地,广州广河高速、沪杭甬杭徽高速进入投资者视野,凭借“现金奶牛”特征、稳定的增长空间备受关注。其中,广河高速位于粤港澳大湾区核心地段,全长70.75公里,是首批公募REITs中规模最大的项目,发行规模超90亿元。不久前,记者沿着广河高速路段,前往广州深度挖掘高速公路的商业价值。

高速公路背后的经济

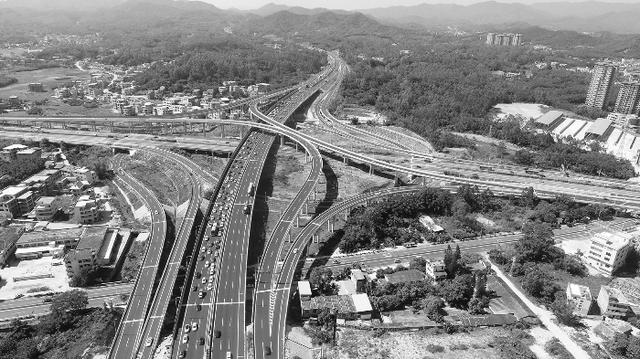

记者从广州珠江新城的维家思广场出发,沿主干道驱车向东北方向行驶25分钟,途经广河高速春岗立交,正式进入广河高速主线。这是广州城市空间发展规划中沟通广佛都市圈与粤东北的重要交通通道。小轿车、大中型客车、货车穿梭往来于6条高速车道之中,车道两旁绿植郁郁葱葱。

行驶约20分钟,根据项目工作人员指引,记者一行进入中新服务区。环顾服务区,这里停靠的车辆有百余辆,餐馆、超市里顾客络绎不绝。出服务站继续东行,来到知识城收费站出口。知识城收费站设在广州黄埔区中新知识城的核心区域。作为国家级双边合作项目,中新知识城是广深十大创新平台之一,汇聚大量高端产业与人才。

知识城收费站出口的车流量较大,通过多个收费车道的设计,车辆能快速有序通过收费站出口。项目工作人员还提到,广河高速设有7个出口收费站,共13条ETC专用车道、14条人工及ETC混合收费车道。

记者回到高速公路主线一路往东,在增城区正果镇抵达广河高速的终点。此行全程行驶时间不到1个小时,高速公路设有道路防撞栏与隔离铁丝网,以多层不同种类沥青作为路面材料,通行舒适度较高。

车流量将持续增长

目前,广河高速整体收益较为稳定。2020年,广河高速日均车流量达到4.96万辆,全年营收为5.43亿元,成本扣除折旧摊销后的毛利率高达85.93%。

广河高速具备哪些独特优势?

从项目位置看,广河高速穿越广州天河区、白云区、黄埔区、增城区,途经粤港澳大湾区广深港澳科技创新走廊核心区域,辐射范围广。平安基金REITs投资中心高级副总监李华平表示,广河高速既有广佛都市圈至河源、梅州、潮汕、揭阳及以东地区大通道功能,又有黄埔北部(中新广州知识城)、增城中北部城市通勤交通功能,集多重交通功能于一身。“随着粤港澳大湾区发展战略逐步实施,所在区域经济将陆续注入新的活力,推动广河高速通行费收入增长。”

从项目运营方看,广州交投在广州高速公路通行业务方面积累了丰富的运营经验。广州交投深耕高速公路行业36年,负责广州及周边高速公路的投资建设及运营管理。截至2020年底,广州交投管理14条经营性高(快)速公路,管理的收费总里程696.04公里,占广州市属高速公路的绝大多数。

展望未来,广河高速收费收入具备较强的稳定性和增长空间。平安证券研究所预测,今年下半年广河高速营收将达4.78亿元,净利润达1.37亿元;2022年营收将达8.54亿元,净利润2.98亿元。

同时,随着粤港澳大湾区发展战略逐步实施,业内预计广河高速的车流量还将持续增长。根据广东省交通规划设计研究院股份有限公司出具的预测数据,广河高速2021年日均车流量将达到5.35万辆;至2030年,其日均车流量将突破10万辆;至特许经营权到期的2036年底,日均车流量有望达到13.69万辆。

不过,李华平也提到,惠清高速、花莞高速、从埔高速、广河高铁等高速、高铁的规划建设和通车,有可能对广河高速产生分流影响。“但是整体影响程度有限,尤其是到2025 年后,区域路网相对稳定,广河高速交通量的增长率也会趋于稳定。”

公路投资添新解

要想富,先修路。业内人士表示,公路建设作为系统工程,是我国城市化水平提高、交通网络延展的重要基础,具有独特的经济属性,起到了引领投资、从而引领经济发展的作用。

中金公司也提到,公路在建设和运营全周期,可以吸纳当地闲置劳动力,创造就业机会。公路建成后具有客运、货运的功能,可以持续拉动沿线周边地区的经济发展。

高速公路带有明显的公共属性,其投资对拉动区域经济增长起到重要作用。而对于REITs产品的投资者而言,高速公路的投资回报和风险又有哪些?

就项目本身而言,国泰君安提到,首批申报的高速公路类项目未来两年的预测分红率,属于所有项目中最高一档。但值得注意的是,高速公路的车流量会受到周边新建高速公路以及高铁通车导致的分流影响,如若项目周边均有已经规划待建的高速公路或高铁站,会对车流量的持续性形成压制。而且,高速公路类项目属特许经营模式,如若存续期超出底层标的的特许经营期,一旦特许经营权到期,项目方将失去收费权限。若后续扩募失败,基金极大可能需要提前终止合同,在到期前可能存在集中抛售的流动性压力。

而从项目未来发展来看,修路是一项投入大、周期长的投资项目,尤其是高速公路,每公里造价不菲,且后续还有持续维护费用。中金公司提到,典型公路运营公司的盈利模式为:向车辆收取通行费收入,扣除经营成本包括养护、路政人工等支出,以及当期经营权摊销,再扣除期间费用与此前为获取公路经营权而融资带来的财务费用,得到当期的税前利润。

因此,经营剩余年限更长、车流量更大、通行费收入更高且能不断通过扩募收购新的优质资产实现“类永续经营”的公路REITs价格表现较好。以澳大利亚Transurban Group为例,Transurban Group是澳大利亚最大的高速公路建设、运营和维护公司,通过持续收购与新建路产实现底层路产的扩容。得益于经营年限长与新建、收购路产,公司整体剩余经营年限充裕,上市后股价表现优异。

此外,平安证券研究所表示,具有可观规模的高速公路基础设施REITs,从原始权益人和项目端角度看,有助于地方政府和地方国有企业实现降杠杆、盘活存量基础资产,提高原始权益人的资金使用效率;从投资者角度看,有助于提供共享经济发展成果的渠道,拓展可投资资产范围,为其带来相对稳定的现金收益。

但任何投资都有风险,公募REITs亦是如此。李华平表示,不动产行业发展与宏观经济形势息息相关,经济下行、不动产市场波动等因素可能导致底层资产收益无法达到预期,进而导致REITs价格波动,影响到投资者的投资收益。此外,高速公路这类特许经营权资产还有其自身的特点,这类基金的净值会随着特许经营权剩余期限的缩短而不断递减。“当前,我国公募REITs市场刚刚扬帆起航,我们建议投资者理性对待价格波动,充分认识这类基金的风险收益特征和产品特性,了解清楚自身的风险偏好,关注长期投资价值。”

(版权归原作者所有,图片来自网络;如有侵权,请与我们联系,我们将在第一时间进行处理。)